Comment prendre sa retraite à 40 ans ?

Comme vous je me suis posé cette question. A 22 ans (il y a dix ans), j’ai eu un déclic. Je l’ai eu un matin de septembre, sur la ligne 1 du métro qui mène à La Défense. Sur cette ligne et à cette heure de la journée, la plupart des passagers sont en costume. A l’époque, je travaillais dans une banque d’investissement souvent plus de 90 heures par semaine.

Je me suis posé la question “Penses-tu qu’à 40 ans, tu auras encore l’énergie et la motivation pour continuer ?”.

C’est à ce moment là, plus précisément dans le taxi qui me ramenait chez moi au milieu de la nuit, que je me suis demandé “comment faire pour prendre ma retraite avant 40 ans?”

Je suis tombé sur des blogs américains qui parlaient de la méthode FIRE. FIRE pour “Financial Independance and Retire Early” ou « Indépendance financière, retraite précoce ».

Pour ceux qui n’ont pas la chance d’être footballeur, d’hériter de plusieurs millions ou d’introduire en bourse la prochaine licorne, je vous confie ma méthode 🤩

Dans cet article, nous allons voir la version courte de ma méthode FIRE en six étapes

La méthode FIRE : déterminer son montant pour prendre sa retraite à 40 ans

Comme dans tout projet, avant de se lancer, il vaut mieux savoir là où on veut aller. Dans notre cas, on va clarifier ce que cela veut dire de “prendre sa retraite à 40 ans”. Le pré requis de la méthode FIRE est de savoir “combien on a besoin pour arrêter de travailler et prendre sa retraite anticipée”.

Ce montant est aussi appelé montant FI (Financial Independance). Il s’agit de ce que vous devez investir pour pouvoir vivre de vos rentes sans consommer votre capital.

Il vous faut combien chaque mois ? Plusieurs méthodes existent pour déterminer de combien vous avez réellement besoin chaque mois.

On les aborde dans cet article : https://devenirfrugaliste.com/definir-objectifs/

Par exemple, disons que vous avez besoin de 2 000 € par mois et que vous avez 32 ans. Votre espérance de vie est proche de 86 ans. Intuitivement, on peut croire qu’on a besoin de 2 000 * 12 * (86 – 32) = 1 296 000 €.

Ce système de retraite existe, mais n’est ce pas dommage de consommer votre capital?

Au lieu de diminuer notre capital de 2 000 € chaque mois, nous allons faire travailler notre capital pour qu’il nous rapporte 2 000 € par mois.

C’est magique, votre argent crée de l’argent et vous pouvez vivre avec le “surplus”.

Combien avez-vous besoin d’investir pour vivre de vos rentes ?

En d’autres termes, combien faut-il investir en capital pour avoir ces 2 000 € par mois. Une méthode très simple existe. Il s’agit de la “règle des 4%”. Selon cette règle, il suffit de multiplier ce dont vous avez besoin par mois par 12 pour avoir le montant annuel puis par 25.

Pour avoir 2 000 € par mois de rente sans entamer votre capital, il vous faut donc :

- 2 000 * 12 = 24 000 €

- 24 000 * 25 = 600 000 €

Si vous investissez 600 000 € à 4% par an vous aurez 2 000 € par mois.

En appliquant la règle des 4%, vous faites l’hypothèse qu’il est possible de trouver un investissement qui rapporte 4% “net net”, c’est-à-dire après les frais et les impôts. Jusqu’à aujourd’hui ça existe, cependant personne ne connaît l’avenir !

Pourquoi on multiplie par 25? Dans votre cas, vous souhaitez que 4% de votre investissement représente 24 000 €.

- D’où “Votre investissement” x 4 % = 24 000 €

- ssi “Votre investissement” x (4/100) = 24 000 €

- ssi “Votre investissement” = 24 000 € x (100 /4)

- Donc “Votre investissement” = 24 000 € x 25

Avec la méthode des 4% vous savez que vous devez investir 600 000 à 4% pour vivre de votre rente de 2 000 € par mois.

On se trouve confronté à deux problèmes. De un, réussir à investir 600 000 € c’est pas gagné, de deux, en plus à 4%.

Ne vous inquiétez pas, ma méthode FIRE est là pour vous.

Qu’est ce que la méthode FIRE ?

La méthode FIRE consiste à utiliser trois piliers pour atteindre l’indépendance financière.

Il s’agit de :

- l’investissement en bourse

- l’investissement en immobilier

- le lancement de side business

En fonction de votre objectif de liberté financière, vous allez utiliser un ou plus généralement les trois leviers.

Si vous voulez en savoir plus, n’hésitez pas à lire l’article.

Première étape : la retraite à 40 ans c’est déjà avoir des revenus stables et épargner

Dans un premier temps, vous allez devoir devenir un “bonus pater familias”, “un bon père de famille” ou encore un bon gestionnaire.

Cette première étape est très importante, car c’est grâce à elle que vous allez avoir de solides fondations et pouvoir prendre plus de risques. Si vous n’êtes pas considéré comme un bon père de famille, votre chemin vers “la retraite à 40 ans” sera plus compliqué.

La première étape est d’avoir des revenus stables. En France, cela passe souvent par un CDI.

Une fois que vous avez des revenus stables, il faut revoir vos dépenses.

Vous connaissez sûrement l’expression « Être un panier percé”?

C’est exactement ce que vous devez éviter d’être. Si à chaque fois que vous gagnez plus vous dépensez plus, on ne va pas y arriver. “Un bon père de famille” a toujours de l’argent de côté en cas de problème. Dans votre cas vous devez mettre de côté un minimum d’argent pour faire face aux imprévus de vos investissements.

Pour économiser plus, vous pouvez lire cet article : https://devenirfrugaliste.com/definition-frugalisme-fire/

Maintenant que vous avez des revenus stables et que vous épargnez, il est temps de passer à l’investissement 🙂

Deuxième étape : commencer l’investissement en bourse avec la méthode FIRE

Contrairement aux idées reçues, investir en bourse est loin d’être si compliqué. Je vous recommande d’investir tôt en bourse pour avoir le temps de comprendre et d’apprendre.

Les courtiers et les banques en ligne offrent souvent des cadeaux de bienvenue allant de 30 € jusqu’à 200 €. Vous allez pouvoir utiliser ce cadeau pour l’investir et comprendre comment cela fonctionne.

L’avantage est que vous allez pouvoir passer à l’action rapidement : de la création de votre compte jusqu’à votre premier investissement, il vous faudra deux jours maximum.

Ensuite, vous allez pouvoir suivre les évolutions de votre investissement dans le temps. Cela va vous permettre d’apprendre et de clarifier vos objectifs en bourse.

Imaginons que vous ayez 32 ans aujourd’hui et que vous gagnez 1 779 € en salaire net.

Grâce à la première étape, vous arrivez à économiser 30% de votre salaire.

Cela représente 514 € par mois.

Vous placez ce montant à 8,5% par mois pendant 13 ans. Cela représente 145 729 € lorsque vous allez avoir 40 ans.

Pour creuser le sujet bourse, vous pouvez venir au meetup sur la bourse, c’est pas ici.

Ces 145 729 € vous apporteront si l’on applique la règle des 4%, 486 € (145 729 *4%).

Comment faire pour trouver les 454 271 € restants ?

Troisième étape : faire son premier investissement immobilier et investir les bénéfices de votre investissement immobilier en bourse

Il est temps de faire son premier investissement immobilier.

Lorsque vous êtes un “bon père de famille”, les banques voudront vous prêter de l’argent. Pourquoi? Car vous correspondez aux critères de votre banquier pour vous prêter de l’argent.

Pour rappel, votre objectif est d’investir dans des actifs (c’est-à-dire des investissements qui génèrent des revenus complémentaires dès le premier jour). Si vous avez sélectionné un bon investissement immobilier, vous allez pouvoir en acheter plusieurs.

Votre travail sera de trouver des investissements très rentables, par exemple un immeuble à 100 000 € (coût total) que vous allez louer 1 500 € par mois et qui vous rapporte après tous les coûts (emprunt, charges, impôts) 361 € par mois.

Lorsque vous avez fait cet investissement, vous pouvez désormais investir 875 € par mois (514 € + 361 €). Dans 13 ans, vous allez avoir 247 984 €.

Si on y ajoute votre appartement, vous serez à 347 984 €. On se rapproche progressivement des 600 000 € !

Quatrième étape : multiplier les investissements immobiliers et investir automatiquement les bénéfices en bourse

Vous avez acheté votre premier bien immobilier, il est temps de passer au deuxième. Vous pouvez continuer à vous endetter tant que vos remboursements d’emprunts ne représentent pas plus que votre salaire plus 70% de vos revenus immobiliers.

En prenant les mêmes hypothèses, vous pouvez en acheter un deuxième immeuble sans dépasser votre taux d’endettement de 33%.

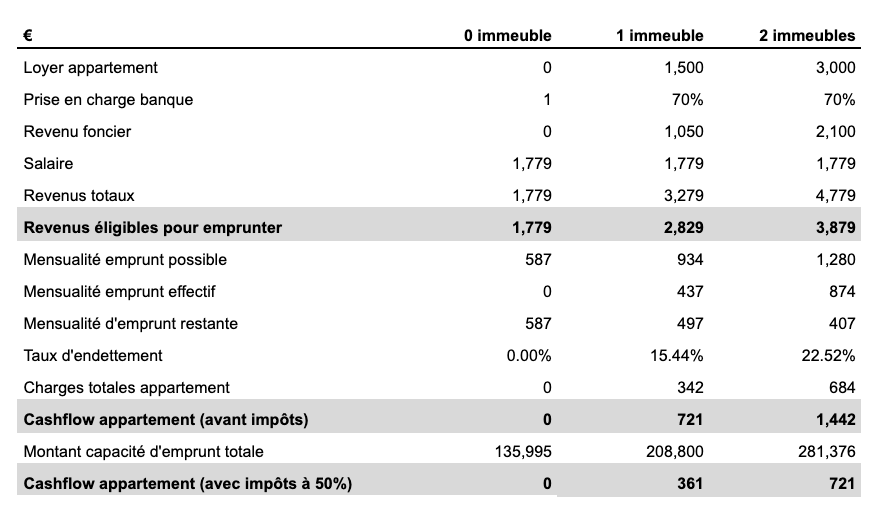

Ci-dessous un tableau explicatif :

Récapitulatif

Grâce à deux investissements immobiliers, vous générez désormais 721 € après impôts. Vous allez désormais pouvoir investir en bourse 1 235 € (514 + 721).

En investissant 1 235 € pendant 13 ans à 8,5%, vous obtiendrez 350 130 €.

On y est presque !

Si tout se passe bien, votre patrimoine brut à 40 ans sera de 550 130 € (200 000 € pour l’immobilier et 350 130 € en bourse).

En ce qui concerne vos revenus, ils seront de 1 888 € € par mois (721 pour l’immobilier, 1 235 € pour la bourse).

Comment trouver les 112 € qu’il vous manque ?

Side business – FIRE

Dans la majorité des cas, avec la bourse et l’immobilier on arrive pas à “prendre sa retraite à 40 ans”. Pourquoi ? Parce que notre capital en bourse et notre capacité d’investissement en immobilier ne sont pas assez importants. On atteint sa capacité d’emprunt maximum et on ne peut pas continuer à investir à l’aide de l’effet de levier.

La solution qui s’offre à nous, c’est lancer un side business. Il s’agit d’un business qui ne prend que le minimum de temps à gérer.

Par exemple, vous avez une passion pour la dentelle aux fuseaux et vous avez des compétences en développement informatique. Vous remarquez que certaines personnes sont prêtes à payer pour avoir des patrons à imprimer. Pourquoi pas ne pas lancer un générateur en ligne de patrons de dentelle?

D’autres idées :

- Un side ecommerce de vente de masque comme leperemasque.com

- Une formation de niche en ligne sur le Design Thinking : https://campus.klap.io

- Un media en ligne sur les voitures : www.captain-drive.com

- Un espace de coworking comme espacegii.com

- Des formations spécialisée sur l’accompagnement fin de vie dans les hôpitaux

- La mise en relation d’acheteur et de vendeur dans l’immobilier

J’organise un weekend une fois par mois pour lancer avec vous des side business, si vous êtes intéressé c’est ici 👉 https://ecoledusidebusiness.com/

Agir en fonction

Sixième étape : agir en fonction des opportunités

Ce qui est fantastique, c’est que la vie vous réserve des bonnes surprises (aussi des mauvaises). En commençant à investir, vous renseigner sur le sujet, vous allez tomber sur des opportunités. Après votre premier achat, un agent immobilier peut vous recontacter pour un bien “off market”.

Vous allez pouvoir l’acheter, faire des travaux et le revendre.

Peut être que vos parents ont de l’argent à vous donner car ils n’en n’ont plus besoin. Ou encore, à force de vous investir, votre employeur va valoriser votre montée en compétences.

A vous d’utiliser toutes les opportunités qui passent devant vous.

On organise plusieurs meetups / wordshop en visio, cela se passe par ici : https://www.meetup.com/fr-FR/FIRE-France-un-chemin-vers-lautonomie/

Allez plus loin avec “La retraite à 40 ans, c’est possible”

Je vous partage mon retour d’expérience dans le livre “La retraite à 40 ans, c’est possible” des éditions Larousse.

Le livre c’est grâce à vous, merci ❤️

1 Comment